レポート

高水準が続く社債市場【超入門】個人向け社債とは

2020.10.20

個人向け社債を買うときに注意すべきポイント

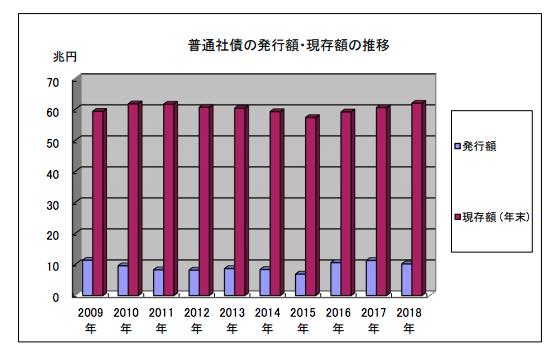

2016年からマイナス金利が導入され、銀行預金ではほとんど金利がつかない中、社債発行市場は2009年以降の7年ぶりに10兆円を超えると、それ以後も高水準を維持しています。

社債の発行額が高水準ということは、それだけ投資家も社債を購入しているということですが、そもそも社債とは一体どのようなものなのでしょう。そして、どうすれば社債は購入でき、そのメリット・デメリットはどこにあるのでしょう。

今回は社債の購入方法や流れ、そして社債を購入するときに注意すべき点について解説します。

社債市場の動向

近年の社債発行額の状況

社債は2009年こそ発行額が11.4兆円に上りましたが、それ以降の7年間は10兆円を下回っていました。しかし、2016年に10兆円を越すと、以後は毎年10兆円を突破。2020年には12.6兆円にまで増加したと、日本証券業協会は発表しています。

引用:日本証券業協会

http://www.shouken-toukei.jp/statistics/pdf/03_03.pdf

ここまでの高水準を維持しているのには、どんな理由があるのでしょう。なぜ投資家は社債を購入したいと考え、一方で企業側は社債を発行したいと考えるのでしょう。

次の章では社債市場が伸びている理由について解説します。

日銀の後押しにより、市場拡大

2016年、日本銀行は民間銀行の資金を預かる際に年0.1%の手数料を取る「マイナス金利政策」を導入しました。その結果、企業側の「金利が低いうちに安く資金調達したい」との思惑と、投資家サイドの「プラス利回りがほしい」との思惑が一致。それが市場拡大を後押ししている状況です。

要するに、日銀の政策が社債市場を拡大している、というわけです。

実際、武田薬品工業は5千億円を調達し、アイルランド製薬大手シャイアー買収で生じた負債の一部を置き換えました。また、2019年には日清製粉グループ本社や東海カーボンなどが社債市場へのデビューを果たしたり、三菱地所・JR東日本・大阪ガスといったインフラ系3社は国債の最長年限40年を超える50年社債を発行しました。

社債は国債より利回りが良いため、運用難が続いた投資家側はそちらへと関心を向け始め、社債市場は拡大し続けているのです。

【社債とは】主な社債 5種類

主な社債には、次の5つのようなものがあります。

①普通社債(SB)

一般的な「社債」は、この普通社債を指し、ストレートボンド(SB)とも呼ばれます。あらかじめ設定された満期までの間、投資家に対して利息が支払われる仕組みです。ほとんどの場合は固定金利ですが、信用格付に応じて利息が高くなる傾向にあります。

②転換社債(CB)

転換社債の正式名称は転換社債型新株予約権付社債で、英語表記によるチェンジャブルボンド(CB)とも呼ばれます。基本的な仕組みは普通社債と同じですが、一定の価格において、社債を発行している企業の株式に転換できるという特別な条件付きの社債です。

社債としても機能するため、投資家は利息を受け取ることはできます。ただ、株との転換により値上がり益が得られる条件が付帯するため、一般的には普通社債に比べて利息は低く設定される傾向にあります。

③ワラント債

ワラント債(新株予約権付き社債)は、社債と株式を一定の価格で購入できる権利が付帯された社債です。社債を株式に交換できる転換社債とは異なり、ワラント債は通常の社債に加えて株式を購入するための資金が追加で必要になります。

ただし、株式を購入する権利だけを第三者へ売却することも可能です。

④劣後債

劣後債は、投資家に対する債務の弁済順位が低いかわりに、金利が比較的高く設定されている社債です。弁済順位が低いので、企業が破綻した際には投資金額が戻ってくる可能性は低くなりますが、そのリスクを許容できるならメリットが大きい社債です。

ほとんどの劣後債は自己資金規制の厳しい銀行から発行されます。

⑤電力債

電力債は、設備投資に莫大なコストがかかる電力会社が発行する債券です。電力債は電気事業法で一般担保付社債と認めらていて、投資家にとっては万が一の場合もリスクが低い社債として認識されています。

株式との違い

社債と同じく、企業の資金調達手段の一つに株式の発行があります。ただ、社債も株も企業に対し資金を提供する点は同じでも、その性質は社債と株式はまったく異なります。

その違いについて主に2点、以下に解説します。

株の購入は企業の一部を所有すること

株を購入するということは「企業への出資」、つまり「株式会社の一部を保有する」ということです。そのため、株式売却で得た資金については、株式会社はその返済義務はありません。また、投資家に対して配当を保証する義務もありません。

ただ、株式の購入は、企業の業績がよくなれば株価が上がり値上がり益が得られる他、利益の一部を還元する配当金が得られる可能性があります。

社債は企業にお金を貸すこと

社債を購入するということは「企業にお金を貸すこと」です。そのため、企業は償還期限を迎えたら、借りたお金は利息付きで返済する義務があります(ただし、企業が経営破綻した場合などは、投資家は返済されないリスクを負います)。

株との違いは、株価上昇による値上がり益や配当金は得られないこと。そのため、株式投資と比較するとリターンは大きくありませんが、その反面、リスクも比較的小さいことが特徴です。

また、社債には株主総会が議決権を行使するといった権利が付与されていないので、経営への関与ができない点も株との違いです。

社債の代表的な3つのリスク

社債には大きく分けて「信用リスク」「価格変動リスク」「流動性リスク」があります。以下にその3つを解説します。

1.信用リスク

社債発行企業などが倒産した場合などには、当該社債の元本や利息の支払いが行われないことがありますが、それが「信用リスク」です。

たいてい、債券には第三者である格付機関が「格付け」を付与しています。有名な格付け機関で言えば、スタンダード&プアーズやムーディーズなどがありますが、彼らは企業の財務状況や収益性から総合的に判断し、社債発行企業が利息や元本を予定通り支払うかの信用度を評価。債務の返済能力をアルファベットなどの記号で表します(一般的にAAAが1番信用度が高く、Cが1番信用度が低い)。

通常、格付けが高い(信用リスクが低い)社債ほど信用性が高く、価格が上がりやすいため、利回りは低くなります。逆に、格付けが低い(信用リスクが高い)社債ほど信用性が低く、価格が下がり、利回りが高くなる傾向にあります。

2.価格変動リスク

金利が変動することによって債券価格は変動しますが、それが「価格変動リスク」です。一般的に、金利が上昇すると市場価格は下がり、金利が低下すると市場価格は上がります。

このリスクは、長期の債券であればあるほど、金利の不確実性が高まるため大きくなります。

3.流動性のリスク

満期前に債権を売却したくても、その債権の購入希望者がいなければ売却はできません。あるいは、購入希望者がいても、希望価格で売れない可能性もあります。

そのリスクが「流動性リスク」です。

まとめ

今なお成長を続けている社債市場。

しかし、社債を購入したいと考えても、その準備や知識がなければタイミングを逃してしまうことになります。したがって、社債の種類やリスクは不可欠な知識でしょう。

ただ、投資は個人向け社債が全てではありません。他にも資産運用の手段は数多くあります。

インベスターズビレッジは主に「投資」と「ビジネス」(経営・M&A)に的を絞って取り上げています。また、様々な分野への投資の知識と実際の流れをカリキュラム+テキストに加えて、実践でも学ぶことを大切にしています。

先ずは申し込み(無料)をしてどんどん質問していきましょう!